Por Natalia Aruguete

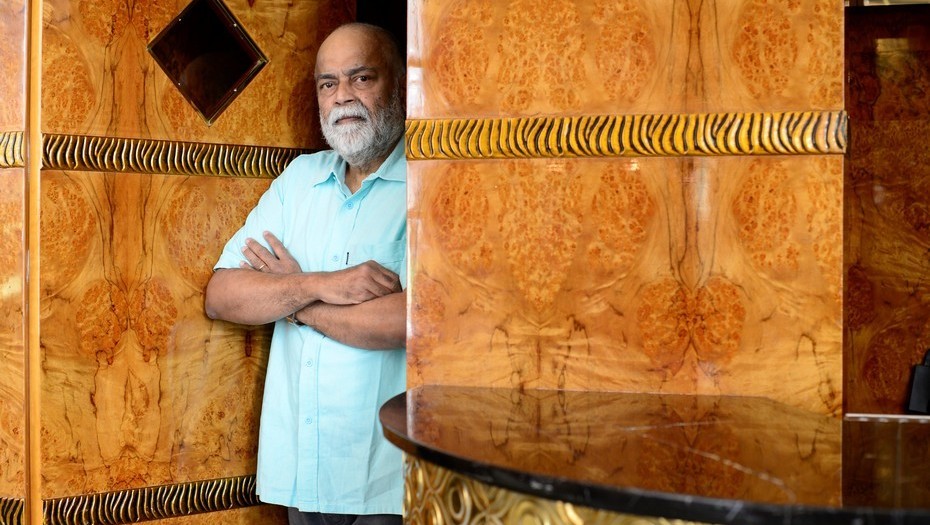

Arjun Appadurai "No es posible escapar del mundo financiero"

El antropólogo indio Arjun Appadurai analiza el capitalismo financiero destacando que los instrumentos derivados son centrales en el actual funcionamiento de los mercados. Señala que se calcula que el valor en dólares de los derivados es cinco veces el PIB global y apunta que el gobierno de Macri se ha comprometido firmemente con el mundo financiero.

(Por Natalia Aruguete) El estallido del mercado de las hipotecas y, por ende, de las economías centrales en 2007-2008 puede ser entendido como una crisis del lenguaje. Esta hipótesis, propuesta por Arjun Appadurai, tiene un minucioso desarrollo en su libro “Hacer negocios con palabras. El fracaso del lenguaje como clave para entender el capitalismo financiero” (Siglo XXI). Appadurai nació en Bombay. Actualmente, vive en Berlín donde estudia los problemas contemporáneos desde una visión culturalista. En su visita a Buenos Aires invitado por la Fundación Medifé, el antropólogo indio dialogó con Cash sobre el papel del lenguaje –la incertidumbre, el riesgo y la acción mágica– en la debacle económico-financiera de comienzos de este siglo.

¿En qué consiste el riesgo de la forma derivada que fue, según su mirada, la que llevó a la crisis económico-financiera de 2007-2008?

En los últimos 20 años, las finanzas se han vuelto centrales para el capitalismo. Cada vez que alguien solicita un préstamo y contrae deuda, ese contrato en sí es vendible. Se vende a alguien que le coloca cierto valor a algo, algún otro pone un nuevo valor y, entonces, se convierte en un mercado de la deuda. La lógica general de la financiarización se basa en este instrumento: el derivado.

Definamos el término “derivado”, que es central en su análisis.

Es cualquier cosa cuyo valor se deriva de otra cosa. Una bolsa de seguro de vida es un ejemplo de derivado, porque se deriva del valor de mi vida. En definitiva, un derivado es todo lo que se pueda vender sin que dependa de su valor propio. En Estados Unidos, lo que sucedió en los años anteriores a la crisis es que cada vez había más y más derivados, las cosas derivaban del valor de otras cosas. Una montaña de derivados. En cada etapa, el valor se basa en un compromiso de una de las partes con respecto a la otra parte.

¿En qué consiste ese compromiso?

Si el valor futuro –dentro de cinco años, por caso– es un valor determinado, yo te voy a pagar ese valor; si es menor, vos me pagarás a mí. Hacemos un trato respecto del valor futuro. El truco es que nadie espera a que pasen esos cinco años; se vuelve a vender antes de que culmine ese período. El derivado más importante que se vendió en Estados Unidos, y generó el colapso, fueron las hipotecas de las casas.

Cuando afirma que el derivado es el corazón de la caída de los mercados de los países centrales en 2007-2008, ¿se refiere a eso?

Correcto. En Estados Unidos, está en el corazón del problema: todos vendían los derivados pensando que los valores de los inmuebles iban a subir indefinidamente, pero en determinado momento empezaron a caer, y toda esa montaña se vino abajo. Se calcula que el valor en dólares de esos derivados es cinco veces el PIB global. En otras partes del mundo, no son tan importantes las hipotecas, se recurre a otro tipo de préstamos.

Usted afirma que en los países del Sur Global no se vio el mismo impacto que en los países centrales. Sin embargo, tiempo después esos países también sufrieron las consecuencias de la crisis, y en forma muy severa.

Fue algo global, eso es verdad. Pero el efecto fue distinto en los diferentes lugares. Estados Unidos sufrió el impacto más importante, luego siguió Europa y, tiempo después, América latina también se vio afectada. La cantidad de activos en los mercados financieros era menor en estos otros países. El efecto es mundial pero los países más pobres estaban, en cierta forma, protegidos porque no tenían tanto dinero en este tipo de mercados.

No en el primer momento del estallido, pero tiempo después ya no estuvieron “protegidos”.

Sí, es cierto, porque son parte de este hemisferio, donde hay un gran comercio de derivados. En América latina debe haber un problema similar, porque el mundo bancarizado está bastante avanzado. Sí, definitivamente Latinoamérica se vio afectada, quizás más que India, más que Medio Oriente, más que África.

Promesas

Al definir la forma del derivado como “contratos hechos con promesas”, usted se basa en conceptos de Max Weber como “incertidumbre” y “acción mágica”. ¿Qué vínculo encuentra entre esos términos y los contratos hechos con promesas?

Weber postulaba que la ética capitalista occidental está arraigada en ideas protestantes calvinistas –no católicas, ni siquiera luteranas–, tales como “ser salvados”. Ha habido mucho debate sobre las ideas de Max Weber, pero hay un consenso respecto de que hay conexión entre la esfera de la religión y la salvación personal, la virtud y la actividad económica capitalista. Me pregunto dónde entra este elemento religioso en el mercado financiero. Weber analizó el capitalismo en la fábrica.

¿Cómo lleva, entonces, esa conexión a la forma actual de capitalismo financiero y, más precisamente, a la forma derivada?

Hoy, que tenemos dinero que genera dinero, se puede observar este pensamiento religioso. El primero se refleja en cómo los banqueros y operadores de derivados ven el riesgo y las chances de perder o de ganar dinero; algo de ello surge de esos sentimientos, del rol de la suerte en la vida, de la incertidumbre en el mundo. La dimensión mágica es que el dinero, en cierta forma, genera más dinero. Así como con la multiplicación de los panes, el dinero se multiplica misteriosamente. La gente trabaja con esto y genera la ganancia real; el primer pan viene de nosotros, pero el tercer pan y el cuarto pan no nos los vuelven a nosotros. Podemos entender esta expresión en el estilo de vida que tienen estos financistas. El dinero es real, pero el principio de generación de este dinero es mágico porque no podemos entenderlo del todo. La promesa está en el centro de cada contrato, pero son promesas basadas en un valor financiero abstracto.

¿Y la incertidumbre?

Frank Knight, un economista estadounidense de principios del siglo XX con una fuerte influencia de Max Weber, estableció la distinción entre respuesta e incertidumbre. El riesgo es la incertidumbre a la que se le pone un número como la probabilidad. Uno puede asumir que el crecimiento de Argentina el año que viene es incierto, pero es posible poner una cifra, se puede decir: “las probabilidades son 3 o 4 por ciento”, eso es un riesgo. Al mercado financiero no le gusta la incertidumbre, les gusta el riesgo.

¿Por qué?

Porque con el riesgo uno puedo hacer contratos, acuerdos. No podemos generar dinero a partir de la incertidumbre pero sí a partir del riesgo.

¿Cuál de ambos términos cuadra con su análisis de la forma derivada?

En mi análisis están tanto el riesgo como la incertidumbre. El riesgo existe porque los que venden y compran estos derivados necesitan ese riesgo; la incertidumbre se ubica en la parte trasera, en un segundo plano. No se le puede poner un número a la incertidumbre pero sí sentimientos, emociones. Cuando el mercado inmobiliario cayó en 2007, había gente que sentía que esto iba a pasar y generó mucho dinero, ganó mucho dinero. Intuían que podía llegar a pasar y pasó.

El Estado

¿Cuál ha sido el rol del Estado en esta crisis?

Esa es una pregunta fundamental. En el mundo de hoy, hay una tendencia dominante hacia el pensamiento neoliberal: el Estado debe ayudar a los mercados financieros y a otros mercados a que les vaya bien; no sólo controlar que sean honestos, ayudarlos. Cuando les va mal hay que salvarlos, y cuando les va bien también hay que ayudarlos. El Estado debe brindar soporte y asistencia a esta generación del dinero por parte del capitalismo. No se trata de que el gobierno se mantenga alejado de la economía, debe ayudar activamente.

¿A qué se refiere?

La regulación está muy activa en muchas partes del mundo, para asegurarse que los bancos no generen ganancias excesivas, no abusen de la confianza de la gente, no sean fraudulentos. Los bancos centrales tienen que hacerlo, aunque tienen mucha presión para dejar de hacerlo y, simplemente, ayudar. En Argentina, ¿cuál es ese ratio, cuánto ayuda el Estado y cuánto controla? Entiendo que en la época de los Kirchner había mayor nivel de regulación y que ahora hay más ayuda.

¿Qué consecuencias cree que puede ocasionar este cambio del rol del Estado en Argentina?

Mi impresión es que el gobierno actual en Argentina, se ha comprometido firmemente con el mercado financiero y con otras formas de globalización. Veo que este gobierno quiere ser competitivo y activo en el campo global más que crear una independencia nacional argentina, por fuera del alcance del Fondo Monetario y de los grandes bancos. A este gobierno no le importa tal independencia. No soy experto en la situación de Argentina, pero creo que hay una mayor inclinación a la participación de los mercados financieros internacionales.

La deuda contraída por el gobierno argentino en 2016 fue de 43.000 millones de dólares, superior a la de todos los años del período 1976-2016 en dólares constantes. ¿Cómo ve esa decisión financiera a futuro?

No es posible escapar del mundo financiero global. La pregunta es cómo participamos en él, para obtener el máximo beneficio para las personas comunes que están tomando préstamos. No digo: “no tomen préstamos, cerremos los bancos, aléjense de las instituciones financieras”. Ya es muy tarde para eso. Hoy no hay una opción para escapar de la financiarización, pero en mi libro sugiero que hay una forma de que esta participación sea más justa. Hoy sólo se utiliza para generar, recibir y obtener ese dinero. Las ganancias quedan en los bancos, no veo por qué deba ser así. De todas formas, yo discrepo de otros colegas de la izquierda que proponen detener todo.

(*) Fuente: Suplemento Cash/Página 12

···