Lic. Alejandro Marcó Del Pont

El petro-yuan, ¿el centro de la disputa?

(Por Lic. Alejandro Marcó Del Pont) La compañía de biotecnología Gilead Science (puesto 68 en Forbes) ha obtenido a lo largo de los años gran notoriedad así como beneficios por los antivirales que produce para tratar el sida. Como el precio elevado de estos tratamientos no permite su difusión en el Tercer Mundo, muchos estados han intentado fabricarlos sin licencia.

En 1998, EE.UU. detectó idénticos productos fabricados por un laboratorio de Al-Shifa (Sudán). A pedido de Donald Rumsfeld (miembro del directorio de la empresa y posterior Ministro de Defensa) y George Schultz (Director de la empresa y posterior Secretario de Estado), Bill Clinton acusó al centro de Al-Shifa de ser una cobertura para la fabricación de armas de destrucción masiva para Al Qaeda y lo hizo bombardear.

Diversas investigaciones internacionales demostraron posteriormente que estas acusaciones carecían de fundamento; aun así los 4 misiles Tomawak dieron como resultado un laboratorio destruido, un muerto, diez heridos, y la restitución de los valores y la posición hegemónica en el mercado de los medicamentos para el sida de la empresa adquirida por Monsanto y con participación de BlackRock y Vanguard Grup.

Lo que se especulaba como un ataque contra un productor de armas químicas terminó siendo un simple garrotazo al ladrón de reproducciones, un golpe de mercado pero con misiles, artefactos equiparable a las divisas y su uso en el mercado internacional. En ese sentido, resulta trascendente que China haya puesto en marcha su mercado de futuros sobre el crudo en yuanes en la Bolsa Internacional de Energía de Shanghai, con una clara vocación de disputarle al dólar su hegemonía como moneda de referencia a la hora de fijar los precios sobre las materias primas a futuro.

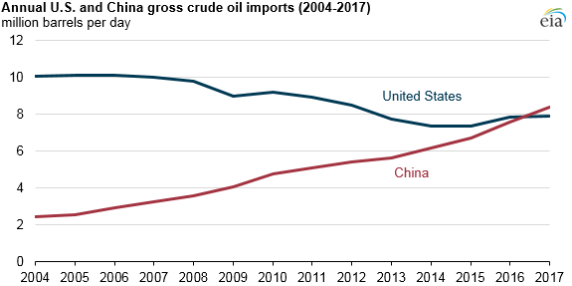

El gigante asiático es el mayor importador de petróleo del mundo, por delante de Estados Unidos, y pretende que en el mercado exista una nueva referencia a la hora de fijar el precio del oro negro, además del Brent en Europa y del West Texas. No en vano, en ausencia de un punto de referencia para el crudo en la región, los países asiáticos pagan más que Europa y América por el petróleo importado. En el caso de China, eso supone 2.000 millones de dólares adicionales por año, según ha recordado estos días la prensa oficial china.

Aclaremos lo que parece ser y no es. China no tiene intenciones ni puede remplazar a los petrodólares por su propia moneda, en principio por una realidad incuestionable. El país oriental produce 3.7 millones de barriles diarios e importa unos 8 mbd. El mundo consumo 100 mbd, es decir, que en caso que su producción más todas las importaciones se negociaran en yuanes, el restante 88.3% se realizaría en dólares.

El dólar, a pesar de su retroceso como moneda de reserva en el mundo, sigue siendo, con el 63%, la moneda de reserva mundial, seguida por el euro 28% y el yuan sólo ronda el 1.14%. Más de un tercio del PBI mundial se rige por países del área dólar y el comercio casi en un 90%.

Por eso no cabe duda que la introducción de futuros de petróleo es un avance de China como un paso estratégico, ya que su incidencia en Asia no puede lograrse sin vulnerar, de manera progresiva, al dólar. Este emprendimiento, al igual que del oro que ya tiene cotización propia en yuanes en el mercado de Shanghai, y del cual China, junto con Rusia, es su mayor comprador, llevará a que en algún momento, en el futuro, tenga que comenzar a desarrollar sus propios mercados financieros y de materias primas como alternativa al dólar.

Esta idea de competir como moneda alternativa de valor no tiene necesariamente que ser acarreada por China; puede deberse, y esta es la lógica aplicada en el relato, a lo que se denomina la Paradoja de Triffin.

Robert Triffin fue un economista de origen belga quien sostenía que el país que emite la moneda de reserva tiene que tener continuo déficit comercial para garantizar que la moneda de reserva tenga suficiente suministro mundial para facilitar las transacciones y las necesidades de la demanda. Pero, al mismo tiempo, este continuo déficit comercial, y presupuestario en el caso de los EE.UU., minaría su capacidad de credibilidad como pasó con Bretton Woods.

China comprando oro está tratando de garantizar a futuro la alternativa de su moneda y su solvencia; algo que hace junto con Rusia, otro comprador del mismo metal. La lógica indica que, en algún momento, dado los déficit persistentes, la economía mundial tendrá suficiente reserva de valor de la moneda en cuestión. Ante una recesión comercial, o una moneda alternativa, la potencia emisora deberá equilibrar su déficit comercial, o hasta lograr un superávit, para mantener el poder de compra de la moneda, es decir, restringir su moneda en el mercado mundial. De otra forma arribará al colapso.

Hay momentos en los que parecería ser que el gobierno americano avanza en modificar su déficit, pero en realidad lo incrementa y abona a un escenario como el de la decada de 1970, con sus distintos fracasos, desde la venta, la devaluación del dólar hasta la salida de Bretton Woods.

China también planea aumentar sus importaciones de productos industriales para el desarrollo de infraestructura nacional y de toda Asia. Después del petróleo, no tiene otra alternativa que desarrollar contratos de futuros en yuanes líquidos disponibles para jugadores nacionales e internacionales en una gama de estas materias primas. Como resultado aumentará el nivel de desplazamiento del dólar, y los precios en dólares de los productos básicos crecerán debido tanto a la demanda china de productos básicos como a la caída del poder adquisitivo del dólar en términos más generales. Desde su punto, China querrá compensar estas alzas de precios al permitir que el yuan suba frente al dólar.

Quizás ahora se entienda un poco más porqué de EE.UU. insiste con el valor de la moneda asiática, sobre todo si pasa lo antes mencionado y China tiene que mantener sobrevaluado el yuan para absorber el incremento de las materias primas en dólares y mantener la inflación bajo control.

Se dio el puntapié inicial de la guerra de las divisas, el oro y los petrodólares.

(*) Fuente: El Tábano Economista

···